Rachat de crédit consommation : comment regrouper vos prêts conso en un seul ?

Entre plusieurs crédits à la consommation en cours, des mensualités pesantes sur votre budget ou des projets nécessitant un financement, le rachat de crédits à la consommation se profile comme une solution. Cette opération bancaire vise à simplifier vos finances en regroupant l'ensemble de vos prêts en une seule mensualité réduite, taillée sur mesure selon vos revenus. Découvrez tout ce qu’il faut savoir sur cette solution financière : son fonctionnement, ses avantages, ses conditions d’éligibilité et de remboursement, les taux en vigueur et les organismes qu’il faut contacter pour en faire la demande.

- 1. Comprendre ce qu’est le rachat de crédit à la consommation

- 2. Comment fonctionne le rachat de crédit consommation ?

- 3. Les taux du rachat de crédit consommation : ce qu’il faut savoir

- 4. Cas pratique et témoignages de personnes qui ont bénéficiées d’un rachat de prêts

- 5. Nos conseils et astuces pour faire un rachat de crédit conso réussi

- 6. Les questions à se poser avant de faire racheter des prêts à la consommation

Comprendre ce qu’est le rachat de crédit à la consommation

Devenue une pratique bancaire de plus en plus prisée, le rachat de crédit à la consommation s'impose comme une solution incontournable pour ceux qui jonglent avec plusieurs prêts. Plongeons dans la définition précise de cette opération de banque, explorons ses avantages notables, et scrutons les types de prêts éligibles.

Qu’est-ce que le rachat de crédit conso ?

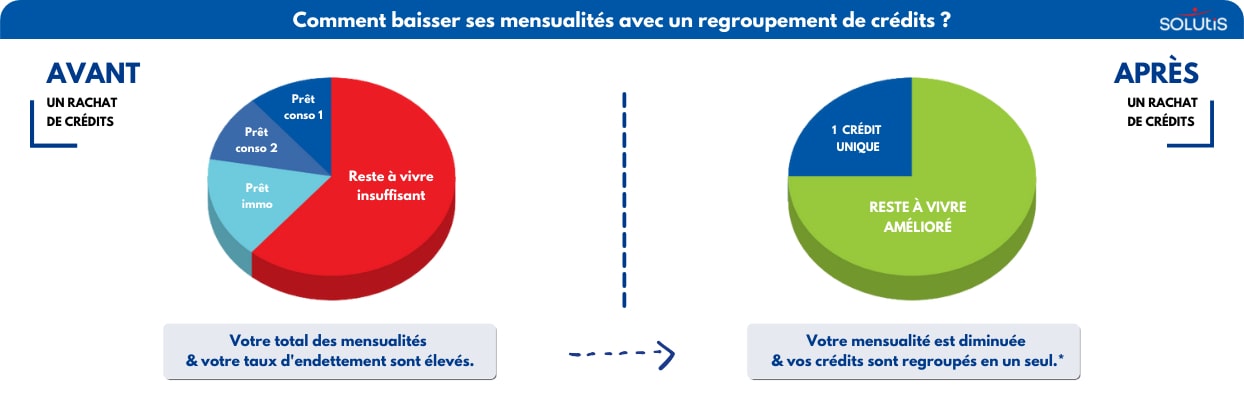

Le rachat de crédit conso est une opération dont le principe consiste à contacter une banque qui va regrouper l'ensemble de vos crédits à la consommation en cours dans un seul prêt pour simplifier la gestion de votre budget. L’établissement bancaire va rembourser vos anciens créanciers en clôturant les dettes, puis mettre en place un nouveau plan de remboursement, c’est-à-dire une nouvelle durée et un nouveau taux unique.

Le remboursement du rachat de crédit consommation est assuré par une échéance prélevée une fois par mois à date fixe jusqu’à la fin du contrat. Chaque mensualité inclut une partie du capital et une autre d'intérêts. Par rapport au montant total de vos mensualités avant la réalisation de l'opération, chaque échéance mensuelle est réduite grâce à l'allongement de la durée de remboursement, ce qui contribue à réduire le taux d’endettement de votre foyer.

Quels sont les avantages du rachat de crédit conso ?

- Diminuer son taux d’endettement et ses échéances : Un rachat de crédit à la consommation permet de baisser le taux d’endettement du foyer grâce à la réduction des mensualités, ajustable en fonction de vos revenus, ce qui contribue à retrouver un meilleur équilibre budgétaire. L’opération va stopper une accumulation de prêts, vous sortir du malendettement et soulager vos difficultés financières.

- Faciliter sa gestion financière : Grâce au rachat de crédits consommation, vous allez aussi verser une mensualité prélevée à une date fixe, adaptée à la date de versement de votre salaire. Vous n’aurez plus à subir un décalage entre la réception de vos entrées d’argent sur votre compte bancaire et vos dates de prélèvement. Une façon d’améliorer la gestion de votre budget au quotidien.

- Adapter ses charges à ses revenus actuels : L’opération est une solution pour réorganiser vos finances après un changement de situation entraînant une hausse de vos dépenses ou une baisse de vos revenus (perte d’emploi, arrêt maladie, séparation, décès du conjoint…).

- Augmenter sa capacité d’emprunt pour un nouveau projet : Regrouper ses prêts à la consommation facilite également le financement de nouveaux projets dans la mesure où le taux d’endettement de votre foyer va reculer avec la diminution du montant de vos échéances. Cela ouvre la possibilité de demander une trésorerie supplémentaire pour financer tout type de besoin : des travaux de rénovation ou de réaménagement, l’achat d’un véhicule neuf ou d’occasion, de biens d’équipement, voire d’un logement. Cette somme d'argent vous évite d'emprunter un énième prêt personnel. Le nom de cette opération est le regroupement de crédit avec nouveau projet.

- Obtenir des conditions de crédit plus avantageuses : Le rachat de vos crédits à la consommation permet d’obtenir une nouvelle durée et un nouveau taux d’intérêt, qui peut être meilleur sous conditions. Avec leurs taux d’intérêt proches du plafond de l’usure, les crédits renouvelables sont par exemple très coûteux. C’est pourquoi, il peut être judicieux de les regrouper dans un nouveau crédit avec un TAEG unique nettement plus faible, qui va diminuer le coût total du crédit.

Rachat de crédit à la consommation : quels sont les types de prêts concernés ?

Les financements en cours qui peuvent être rachetés et regroupés dans un rachat de crédit conso sont les crédit conso affectés et non affectés, les crédits immobiliers, les financements conventionnés et les dettes d’argent.

1. Les crédits à la consommation affectés souscrits, dont les montants débloqués servent à l’achat de biens d’équipement ou à la réalisation de projets précisés dans chaque contrat. Les plus courants sont les suivants :

- le crédit auto ou moto ;

- le prêt travaux.

2. Les crédits à la consommation non affectés qui consistent à obtenir une enveloppe financière sans aucune contrainte d’utilisation ni de justificatif. Voici plusieurs exemples de financements conso qui peuvent être regroupés chez un même organisme :

- crédit renouvelable ;

- prêt personnel ;

- découvert bancaire ;

- location de véhicule (LOA/LDD) ;

- mini crédit/micro crédit.

3. Les dettes financières sont éligibles à un regroupement, ce qui signifie que les dettes fiscales en cours et les dettes entre particuliers, notamment, peuvent être rachetées.

4. Les prêts immobiliers et les crédits conventionnés souscrits peuvent aussi s’ajouter dans un regroupement de crédit à la consommation en respectant la règle des proportions des encours repris.

Comment fonctionne le rachat de crédit consommation ?

Au sein de cette section, nous passerons en revue les différentes étapes du regroupement de prêts conso, les critères établis par les établissements bancaires, les documents essentiels à la constitution d'un dossier complet, ainsi que la procédure pour réaliser une simulation en ligne. Décortiquons ensemble le fonctionnement détaillé de cette opération bancaire.

Les étapes d'un rachat de crédit conso

Pour faire simple, la souscription d’un rachat de crédits à la consommation se décompose en 8 étapes incontournables :

- Analyser sa situation financière (revenus, charges, capitaux à racheter…) ;

- Se renseigner sur le fonctionnement d’un regroupement de prêts conso ;

- Calculer une estimation de sa future mensualité avec une simulation en ligne;

- Déposer une demande et constituer un dossier de rachat de crédits consommation ;

- Comparer les conditions des offres de plusieurs banques ;

- Signer l’offre de rachat de prêt à la consommation adaptée à votre situation budgétaire ;

- Laisser la nouvelle banque se charger de rembourser vos anciens créanciers et de débloquer les fonds.

- Rembourser la nouvelle mensualité réduite de votre regroupement de prêts jusqu’à la fin du contrat.

Rachat de prêt conso : les conditions et critères bancaires

Pour être en mesure de recevoir un avis favorable après une demande de financement, il faut respecter les conditions bancaires imposées par les banques qui font du rachat de crédit conso. Voici leurs critères d’éligibilité :

- être majeur ;

- détenir sa résidence fiscale en France ;

- avoir au minimum un salaire régulier supérieur au SMIC ;

- être titulaire d’un contrat de travail pérenne (CDI, fonctionnaire…) ;

- gérer ses comptes bancaires sans incident de paiement répété ;

- ramener le taux d’endettement du foyer sous 40 % après l’opération ;

- ne pas être inscrit dans les fichiers des incidents de paiement de la Banque de France (FICP et FCC) ;

- ne pas avoir de dossier de surendettement en cours.

Si la banque prêteuse estime que votre dossier est risqué et ne présente pas suffisamment de garanties de remboursement, elle peut conditionner un accord pour votre demande rachat de crédit à la consommation par la prise d’une garantie hypothécaire sur un bien immobilier dont vous êtes propriétaire ou, à défaut, la souscription une caution bancaire.

Quels documents pour un dossier de regroupement de prêts conso ?

La réglementation et les différents critères des banques imposent la collecte de justificatifs d’identité, familiaux et de revenus pour que la demande de rachat de crédit conso puisse être analysée. Le but est que le conseiller puisse se prononcer si l’opération est réalisable compte tenu de votre situation personnelle et financière, puis de déterminer une offre de regroupement de prêts adaptée.

Les documents d’identité sont :

- une carte nationale d’identité (CNI) ou un passeport non expiré ;

- un justificatif de domicile de moins de 3 mois.

Les justificatifs de situation sont :

- le livret de famille ;

- l’acte de mariage ou de PACS ;

- l’acte de divorce.

Les justificatifs de revenus sont :

- le dernier avis d’imposition reçu en date ;

- les 3 derniers bulletins de paie ou de pension de retraite, en plus de celui du dernier mois de décembre ;

- le cas échéant, les attestations de l’Allocation aux adultes handicapés (AAH) ;

- un contrat de travail qui témoigne d’une activité professionnelle ;

- les attestations pour les bénéficiaires d’Allocations familiales ou/et d’APL ;

- les justificatifs de revenus secondaires (fonciers…).

Les justificatifs des emprunts en cours :

- les contrats de prêt ;

- les tableaux d’amortissement ;

- un devis en cas de nouveau projet à financer.

Solutis s’engage à respecter scrupuleusement le secret bancaire et la confidentialité au sujet des documents et des informations personnelles communiqués ainsi qu’à ne les diffuser sous aucun prétexte.

Comment faire une simulation de rachat de crédit conso en ligne ?

Pour procéder à une simulation de rachat de crédit à la consommation, il faut utiliser un simulateur en ligne qui va permettre de calculer le montant indicatif de la mensualité réduite en fonction des capitaux à racheter, d’une durée et des taux en vigueur pratiqués par les banques.

Courtier en ligne, Solutis dispose justement d’un outil simple, gratuit et sans engagement pour simuler le rachat de vos prêts conso. Il suffit de compléter les champs en renseignant le total des mensualités de vos emprunts conso et immo en cours et les capitaux restants dus à regrouper. Vous devez également renseigner le total des revenus de votre foyer ainsi que le montant d’un éventuel nouveau projet. Libre à vous ensuite de modifier le résultat de votre simulation de rachat en ajustant la durée ou la mensualité souhaitée.

Vous pouvez ensuite faire une demande de rachat de prêts à la consommation, via un formulaire en ligne. Une fois validé, un conseiller vous rappellera rapidement pour faire le point et commencer à monter et analyser votre dossier en vue de l’envoyer aux banques qui proposent du regroupement de prêts personnels.

Les taux du rachat de crédit consommation : ce qu’il faut savoir

De la compréhension des taux actuels pour les rachats de prêts à la consommation à la quête du taux conso le plus bas en vigueur, en passant par l'identification des banques et organismes spécialisés dans cette opération bancaire. Explorons ensemble ce qu'il faut savoir sur les taux d'intérêt dans le contexte spécifique du rachat de crédit consommation.

Quels sont les taux actuels pour les rachats de prêts à la consommation ?

Le coût des intérêts bancaires est calculé avec le taux nominal, fixé selon les taux d’usure de la Banque de France et les barèmes des organismes financiers. Actuellement le taux le plus faible pour un regroupement de prêts consommation est de 2,87 %, d’après le baromètre des établissements de crédit partenaires. Ce taux est proposé selon la qualité du profil de l’emprunteur.

Le coût total d’un rachat de crédit conso est évalué avec le Taux annuel effectif global (TAEG). Dans le détail, il est composé des indicateurs entraînant une facturation à l’emprunteur comme le taux d’intérêt nominal, les frais annexes ainsi que le coût de l’assurance-crédit. Ce contrat d’assurance emprunteur permet de garantir l’emprunt contre les risques de décès et d’invalidité durant toute la durée du contrat.

Les frais complémentaires (frais de dossier, de courtage) sont payés par l’emprunteur pour la bonne conduite d’une opération de rachat de crédit consommation, et seulement si une proposition définitive est signée. Les informations sur les frais figurent dans le contrat de crédit qui est systématiquement envoyé à l’emprunteur.

Comment obtenir le taux de regroupement de crédits conso le plus bas ?

Les emprunteurs qui sont susceptibles d’obtenir les meilleurs taux de rachat de crédit à la consommation sont ceux qui disposent d’un bon profil emprunteur et en qui les organismes ont confiances. C’est-à-dire rassurer les banques que le capital emprunté sera remboursé.

Il faut de ce fait disposer d’un revenu régulier élevé avec une capacité de remboursement importante, d’une situation professionnelle stable, d’une épargne disponible élevée, d’une bonne gestion de vos comptes bancaires et d’un taux d’endettement bas.

Pour bénéficier du taux de rachat de prêts conso le plus bas, il est aussi recommandé de choisir une durée de remboursement la plus faible possible et de souscrire l’opération à l’aide d’un intermédiaire bancaire comme Solutis. Un courtier est utile, car il est en capacité de trouver et de comparer les meilleures offres et taux du marché en négociant avec les principaux établissements bancaires concurrents, spécialisés dans le regroupement de crédits à la consommation.

Quels sont les banques et organismes du rachat de crédit consommation ?

Sur le marché du rachat de crédit conso, il existe 3 types d’organismes qui proposent cette opération : les agences bancaires classiques, les établissements bancaires spécialisés ainsi que les intermédiaires en opérations bancaires.

Les banques traditionnelles pour le grand public disposent d’offres pour regrouper des crédits conso en cours, mais elles ne sont pas aussi complètes et compétitives que celles des organismes financiers experts. Ces derniers sont d’ailleurs, pour la plupart, des filiales des grandes banques reconnues du secteur.

Mais pour entrer en contact avec ces établissements spécialisés, qui disposent des meilleures propositions du marché, il faut souvent passer par l’intermédiaire d’un courtier, de préférence avec de l’expérience dans le domaine du rachat de prêts consommations, à l’image de Solutis.

Cas pratique et témoignages de personnes qui ont bénéficiées d’un rachat de prêts

Exemple réel de rachat de crédit conso

Voici un exemple d’un foyer qui a effectué un rachat de leurs prêts personnels et renouvelables via Solutis, tout en obtenant une trésorerie de 17 049 € pour un nouveau projet.

Comparatif de la situation du foyer avant et après l’opération :

- Total capital restant dû:

52 574,26 €

- Total des mensualités:

804,96 € (hors assurance)

- Montant du reste à vivre:

1 748,11 €

Taux d'endettement du foyer:

43,9

- Nouvelle mensualité réduite:

656,46 € (hors assurance)

- Réduction mensuelle:

- 8,8 %

- Montant du reste à vivre:

1 869,19 €

Taux d'endettement du foyer:

39,9

Exemple pour un regroupement de prêts, sans garantie, et le déblocage d'un montant de 17 049 € pour un nouveau projet d'un total de 73 100 € au TAEG fixe de 5,67 %, soit un taux débiteur fixe de 4,46 %. Remboursement en 144 versements de 683,88 €. Montant total dû par l'emprunteur : 94 530,24 € (hors assurance facultative). Le coût mensuel standard de l'assurance facultative Décès, Perte Totale et Irréversible d'Autonomie, Incapacité temporaire total de travail, l’invalidité permanente totale, déléguée auprès d’AssurGo est de 93,81 € par personne et s'additionne au montant de la mensualité. Coût total de cette couverture : 15 508,64 €. TAEA : 5.34 %.

Exemple réel d’un dossier financé le 10/06/2020

Cet emprunt a été accordé par notre partenaire bancaire. Conditions applicables aux crédits aux particuliers, en vigueur au 10/06/2020. Exemple non contractuel. Sous réserve d’erreurs manifestes d’impression.

Les avis et témoignages de clients satisfaits

Intermédiaire bancaire expert, Solutis a accompagné le financement des projets de nombreux foyers français, voici quelques exemples d’avis et de témoignages certifiés.

1. Le témoignage de Mireille :

« Je suis vraiment satisfaite de Solutis

Je suis vraiment satisfaite de Solutis. Toutes les personnes avec qui j’ai eu un contact ont été vraiment professionnels et humaines. Ma demande a été traité rapidement. Je les remercie fortement de m’avoir aidé dans un moment difficile. »

Publié le 14/08/2023

2. Le témoignage de Sofiane :

« Organisme sérieux, réactif et humain. N1 en France

J'ai sollicité plusieurs organismes pour le regroupement de mes crédits, qui sont connus via leurs publicités et soi-disant ils sont leaders ce qui est partiellement vrai. Solutis est le seul organisme qui a su défendre mon dossier avec un suivi rigoureux et une grande réactivité en termes de communication. Je tiens à les remercier chaleureusement. »

Publié le 15/12/2022

3. Le témoignage de Suzy :

« Bjr, j'ai fait appel à Solutis, suite à un appel de prospection. J'ai beaucoup apprécié les différents échanges eus, les explications et la mise en relation avec les différents partenaires, afin de me proposer la solution à mon problème. Très professionnel, ils sont respectueux et prennent en compte le décalage horaire pour nos échanges. Je suis satisfaite et je recommanderai sans hésitation. »

Publié le 30/09/2022

Nos conseils et astuces pour faire un rachat de crédit conso réussi

Optimiser ses chances d'obtenir un rachat de crédit à la consommation adapté à ses finances et à son projet est essentiel. Voici nos conseils et astuces incontournables pour mener à bien cette opération bancaire avec succès.

Les pièges à éviter

Voici les pièges qu’il faut éviter pour que votre regroupement de crédits conso soit réussi et s’adapte correctement à vos finances et attentes :

- croire que le regroupement de prêts est une solution financière miracle ;

- ne pas prendre en compte le coût des frais de l’opération (intérêts, frais de dossier, possibles pénalités de remboursement…) ;

- se contenter de la proposition de votre agence bancaire ;

- ne pas comparer les offres de plusieurs organismes ;

- choisir un intermédiaire non reconnu ;

- négliger la gestion de votre budget au cours des 3 derniers mois qui précèdent la demande de souscription.

Au même titre qu’un prêt personnel ou immobilier ordinaire, il faut considérer le rachat d’emprunts conso comme une opération à ne prendre à la légère, car l’emprunteur à la responsabilité de la rembourser comme le prévoient les modalités du contrat.

Faire appel à un courtier

La mise en place d'un regroupement de prêts conso peut être simplifiée et plus rapide en faisant appel à un courtier en rachat de crédit (COBSP). Son rôle est de vérifier la faisabilité de votre projet, après une demande, puis de construire un dossier de financement solide pour que vous puissiez obtenir le nouveau crédit unique à mensualité réduite. Il prend en charge toutes les démarches et vous conseille tout au long.

À l’aide d’un intermédiaire, vous bénéficiez d'un suivi personnalisé et de la recherche systématique de la meilleure solution envisageable. Votre dossier, finalisé dans un délai rapide, est mis entre les mains d'experts qui mettront tout en œuvre afin que vous réussissiez à faire racheter vos crédits conso au taux le plus bas.

Il est important de choisir un courtier avec un statut de mandataire non exclusif, qui témoigne d’une indépendance et d’une marge de négociation très large avec ses partenaires bancaires. Il pourra comparer les offres de rachat de crédit consommation concurrentes proposées et les négocier au meilleur taux.

Courtier depuis plus de 25 ans, Solutis et ses conseillers experts font partie des meilleurs intermédiaires bancaires en France. Grâce à son expérience et son sérieux, Solutis est un des spécialistes reconnus en matière de rachat de crédits à la consommation en ligne.

Monter un dossier solide

Pour réussir à monter un dossier solide qui vous aidera à obtenir plus facilement un regroupement de crédits conso avec des conditions de remboursement favorables, il faut :

- fournir tous les documents nécessaires à la constitution du dossier ;

- comparer les critères et les offres de plusieurs banques ;

- se faire aider par un courtier ;

- ne pas mentir et être transparent ;

- présenter une situation personnelle et professionnelle stable ;

- ne pas être surendetté ;

- ne pas être fiché à la Banque de France.

Les questions à se poser avant de faire racheter des prêts à la consommation

Avant de vous engager dans le processus de regroupement de prêts à la consommation, il est essentiel de s'interroger de manière réfléchie. Découvrez nos réponses aux principales questions qui entourent cette opération bancaire.

Quelle la durée d’un rachat de crédit conso ?

Un rachat de crédit à la consommation sans garantie hypothécaire peut être remboursé sur une période comprise entre 1 an et 12 ans, soit respectivement entre 12 et 144 mensualités pour arriver au terme du contrat. Cette durée de rachat de crédit conso sur 12 ans peut être allongée jusqu'à 25 ans (300 mensualités) si vous mettez en garantie hypothécaire un bien immobilier que vous possédez. La durée d’une offre de rachat de prêts conso est calculée avec plusieurs paramètres : le capital emprunté avec l’addition du montant des prêts rachetés, le coût total du crédit, la capacité d’emprunt de votre foyer, vos attentes et vos projets.

Quel est le montant d’un rachat de prêt consommation ?

Un regroupement de crédit conso sans garantie peut atteindre environ 75 000 euros, voire plus selon la qualité du dossier emprunteur. Si le montant total à regrouper est supérieur, il faut généralement garantir l’opération avec un actif immobilier, on parle alors de rachat de crédit hypothécaire.

Qui peut regrouper ses crédits à la consommation ?

Propriétaire de son logement, locataire, hébergé ou personne habitant dans un logement de fonction : le regroupement de crédits conso s’adresse à tout emprunteur détenant des emprunts et autres dettes (découverts bancaires, retard d’impôt…) souhaitant réorganiser durablement la gestion de ses finances. Toutes les personnes de toutes les catégories socio-professionnelles (salarié, fonctionnaire, auto-entrepreneur, retraité…) et dirigeants d'entreprise, qui souhaitent faire un rachat de crédit conso, peuvent prétendre à l'opération, à condition de respecter les critères d’acceptation au préalable. À savoir que pour être éligible, vous devez avoir une situation financière et professionnelle stable, un comportement bancaire serein et une absence de rejet de paiement à répétition.

Quel délai pour faire racheter mes prêts conso ?

Il faut environ entre 10 jours et plusieurs semaines, entre le jour où la demande est effectuée et le déblocage des fonds, pour qu’un regroupement de crédits à la consommation soit mis en place. La variation de ce délai dépend principalement du niveau de complexité du dossier et de la situation de l’emprunteur. Plus elle est saine, plus vite l’opération peut être financée.

Rédigé par Mathieu Dubuffet - Rédacteur expert de Solutis

Mis à jour le 13/11/2023

Réduisez vos mensualités et financez vos nouveaux projets

Demande de rachat de crédit conso gratuite

Votre offre en 24h | Une expertise avec + de 25 ans d'expérience

Les différents types de taux de crédit immobilier

Qu’est-ce que le taux annuel effectif global ?

Crédit à la consommation rapide et en ligne

Mini crédit ou micro prêt : définition et conditions

Courtier en opération bancaire et en service de paiement (COBSP) : définition

Simulation de crédit immobilier et conso

Crédit renouvelable : principe

Peut-on faire racheter un prêt récent ?

Peut-on obtenir un prêt immobilier avec un seul salaire ?

Banque en ligne : ce qu’il faut savoir

Prêt professionnel pour entreprise

Les organismes de rachat de crédits en France

Quelles sont les banques qui font du rachat de crédit ?

Qu’est-ce que le coût total du crédit ?

Calcul et simulation du taux d’endettement

Comment constituer une demande de financement ?

Quelles sont les missions du courtier en rachat de crédit ?

Les solutions et offres de rachat de crédit

Comment calculer une mensualité de crédit immobilier ?

Comparateur d’offres de rachat de crédit

Coût d’un crédit immobilier : calculer le montant des intérêts et des frais

Qu’est -ce qu’un établissement de crédit ?

Qu’est-ce qu’une offre préalable de crédit ?

Rachat de crédit avec trésorerie sans justificatif

Quelles différences entre un prêt à taux fixe et un prêt à taux variable ?

Rachat de crédit hypothécaire : tout savoir

Les avantages et inconvénients du rachat de crédit

Les différents types de crédit

Les offres de rachat de crédit pour propriétaire

Rachat de prêts personnels : comment ça marche ?

Rachat de crédit fonctionnaire : les conditions

Faut-il assurer un rachat de crédit ?

Rachat de crédit et assurance perte d’emploi : qu'en est-il ?

Simulation de rachat de crédit rapide

Quand faire un rachat de crédit immobilier ?

Comment se faire un rachat de crédit : étapes et fonctionnement

Quelles sont les garanties pour un rachat de crédit ?

Regroupement de crédit : la réglementation

Comment profiter de la baisse des taux de crédit ?

Assurance de prêt : fonctionnement

Comment obtenir une attestation de capacité d'emprunt ?

Obtenir un prêt personnel non affecté

Meilleur taux actuel de crédit conso

Qu'est-ce qu'une offre de prêt immobilier ?

Quelles solutions de financement pour les entreprises ?

Prêt entre particuliers : les conditions

Peut-on avoir un crédit immobilier à taux négatif ?

Quelle durée pour un prêt professionnel ?

Calcul du coût de l'assurance de prêt

Comment baisser le coût de l'assurance de prêt ?

Crédit en ligne ou crédit en agence : comment choisir ?

Obtenir un rachat de crédit avec nouveau projet

Taux immobilier 2023 : conseils pour obtenir les meilleures offres

Comment inclure le budget travaux dans un prêt immobilier ?

L'assurance emprunteur est-elle obligatoire ?

Prêt à taux zéro : les conditions pour en faire la demande

Quelle durée pour un prêt relais ?

Baissez vos mensualités et simplifiez vos finances

Baissez vos mensualités et simplifiez vos finances