Diminuer mes mensualités jusqu'à -60%

Financer mes projets grâce au rachat de crédit

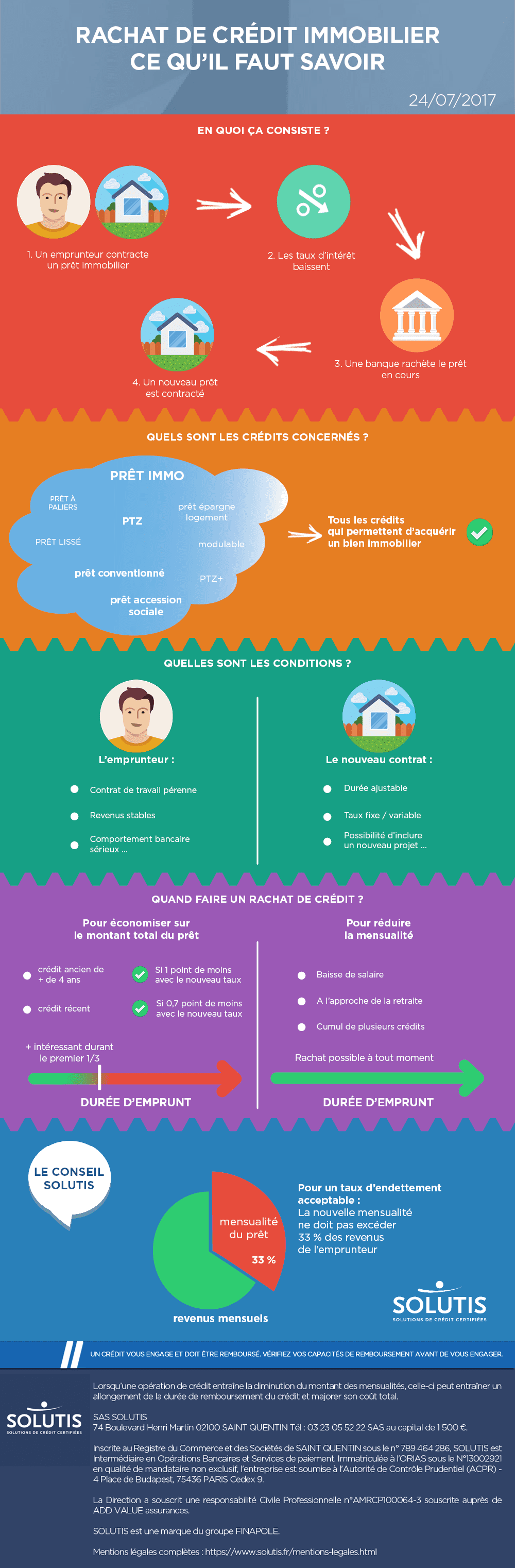

Infographie - rachat de crédit immobilier : ce qu’il faut savoir

Dans le cadre d’un rachat de crédit immobilier, le professionnel sollicité évoque souvent les types de prêts concernés par cette opération bancaire, ses conditions d’éligibilité, son cadre législatif…, mais qu’en est-il réellement ? Décryptage en infographie.

Rachat de crédit immobilier : en quoi ça consiste ?

Importé des pays Anglo-saxons il y a une vingtaine d’année et proposé principalement par les intermédiaires en opérations de banque (IOB), le rachat de crédit immobilier est une opération de crédit permettant de substituer un prêt à l’habitat en cours par un nouvel emprunt à un taux d’intérêt moins élevé et avec une nouvelle échéance en adéquation avec la capacité de remboursement de l’emprunteur.

En d’autres termes, le rachat de crédit immobilier consiste à souscrire un nouvel emprunt immobilier affecté permettant de rembourser par anticipation le capital restant dû de son crédit immobilier en cours. Ce nouvel emprunt est souvent accordé aux conditions « à l’instant T » du financement.

Son taux d’intérêt peut être variable ou fixe. Ce prêt peut aussi être modulable, il nécessite la souscription d’une garantie (hypothécaire, caution) et d’un contrat d’assurance-emprunteur (contrat groupé ou délégué).

Quelle législation pour le rachat de crédit immobilier ?

Devenu l’une des opérations bancaires les plus sollicitées en France, le rachat de crédit immobilier a été doté d’une législation et d’une réglementation particulière. Le législateur permet ainsi à un emprunteur de faire racheter son crédit immobilier en cours par un autre établissement bancaire sous certaines conditions.

Cependant, cette opération de banque devrait permettre à ce dernier d’obtenir de meilleures conditions de financement que celles obtenues initialement lors de la souscription de son prêt immobilier en cours. Notamment, l’obtention d’un taux d’intérêt plus attractif.

Par ailleurs, il faut savoir que le rachat de crédit immobilier est soumis à la législation qui encadre le prêt immobilier classique. Autrement dit, un contrat de rachat de crédit immobilier doit mentionner les caractéristiques principales de l’opération à savoir : l’identité des parties, la nature et les modalités du financement, la mise à disposition des fonds, le tableau d’amortissement, le coût total de l’opération, le TAEG, le TAEA…

A savoir que le professionnel sollicité doit impérativement remettre à l’emprunteur une fiche d’information standardisée Européenne (FISE) avec plusieurs informations lui permettant de comparer les différentes offres sur le marché.

Selon le cadre législatif actuel, l’emprunteur dispose d’un délai de réflexion obligatoire. De ce fait, l’offre de prêt ne peut être acceptée avant le 11ème jour suivant sa réception et pendant cette période, aucun versement ne peut avoir lieu.

Rachat de prêt immobilier : les types de financements concernés

Comme indique son nom, le rachat de crédit immobilier concerne uniquement les financements soumis à la législation encadrant les crédits immobiliers, qu’ils soient amortissables ou in fine et ce quelle que soit la nature de leurs taux d’intérêt (fixe, variable, capé…).

De ce fait, tous les types de financement permettant l’acquisition d’un bien immobilier (maison, appartement, terrain destiné à sa construction…) à usage d’habitation ou d’habitation et professionnel peuvent faire l’objet d’un rachat de prêt immobilier. Il s’agit du prêt immobilier classique, du prêt à taux zéro, du prêt épargne logement, du compte épargne logement, du prêt conventionné classique, du prêt d’accession sociale…

Le prêt lissé ou prêt à paliers de remboursements et le prêt modulable peuvent aussi être rachetés par une autre banque, malgré leurs caractéristiques spécifiques. A savoir qu’il est possible de faire racheter plusieurs crédits immobiliers par une seule banque dans le cadre d’un rachat de prêt immobilier sous conditions d’éligibilité et de ressources.

Quelles sont les conditions éligibles et rédhibitoires ?

Comme toute opération de financement, une demande de rachat de crédit immobilier est acceptée ou non en fonction d’un certain nombre de conditions d’éligibilité. Ces conditions dépendent de plusieurs facteurs.

La solvabilité de l’emprunteur : à savoir que la solvabilité de l’emprunteur est l’un des principaux éléments qui conditionnent l’obtention d’un rachat de crédit immobilier. De ce fait, le montant total du remboursement du prêt ne doit pas être supérieur à un tiers des revenus de l’emprunteur. Toutefois, certains établissements bancaires peuvent aller au-delà de ce seuil et acceptent jusqu’à 50 % des revenus du foyer sous certaines conditions (reste à vivre suffisant).

A côté de sa solvabilité, l’emprunteur doit aussi justifier de la régularité et de la stabilité de ses revenus. Il aussi être en situation professionnelle stable (CDI, fonctionnaire, professionnel libéral sous conditions) et avoir un comportement bancaire serein (pas de retard de paiement ni de découverts bancaires en répétition).

Par ailleurs, il faut savoir que le rachat de crédit immobilier peut être refusé pour plusieurs motifs. En fait, le rachat de crédit sera impossible si le demandeur est mineur, s’il est en situation de perte de droits civiques (situation de tutelle).

Les emprunteurs étrangers en situation irrégulière ne peuvent pas prétendre à un rachat d’emprunt immobilier, tout comme ceux ayant fait l’objet d’une procédure de surendettement. Il est aussi quasi-impossible pour un emprunteur seul en recherche d’emploi ou en instance de divorce sous le régime universel d’obtenir un rachat de prêt à l’habitat. L’opération peut aussi être compliquée pour les emprunteurs ayant eu plusieurs incident de paiement et plusieurs litiges avec différents établissements bancaires.

Comment évaluer la rentabilité d’un rachat de crédit immobilier ?

Si le rachat de crédit immobilier peut permettre de réduire considérablement le coût total de son prêt à l’habitat en cours, il faut savoir qu’il implique des frais. Des frais qui peuvent coûter chers et même venir annuler le gain espéré en obtenant un taux d’intérêt attractif. D’où la nécessité d’évaluer la rentabilité de cette opération de banque avant de se lancer.

D’abord, il faut porter une attention particulière au taux d’intérêt proposé pour l’opération. En fait, la différence entre le barème initial du prêt et celui proposé pour le rachat doit atteindre un point de base, notamment pour tous les financements de plus de 4 ans. Cet écart peut être réduit à 0,70 point de base pour les contrats récents et pour les emprunteurs dont les revenus ont considérablement progressé.

Ensuite, il faut être dans le bon cycle de son contrat de prêt, la période où la part des intérêts dans la mensualité est trop importante. Idéalement, il faut être dans son premier tiers de remboursement, voire au tout début du deuxième tiers.

Enfin, il faut prendre en compte les frais liés à l’opération. Comme, l’opération implique de rembourser par anticipation le capital restant dû, l’emprunteur doit payer, dans la plupart des cas, une pénalité de remboursement anticipé. Cette dernière est généralement de 3 % du capital restant dû qui est plafonné à 6 mois d’intérêt. A côté de ces frais, la nouvelle banque exige une garantie pour le nouvel emprunt (environ 1 % du montant du prêt pour la caution ou 1,5 % pour l’hypothèque).

A savoir qu’à ce jour, il est possible d’évaluer la rentabilité d’un rachat de crédit immobilier en quelques clics seulement en utilisant un outil de simulation de rachat de crédit en ligne.

Quels sont les atouts d’un rachat de crédit immobilier ?

En respectant certaines conditions et en ayant un projet bien défini, le rachat de prêt immobilier peut rapporter gros. Toutefois, les avantages dépendent de chaque situation, de chaque opération, mais surtout du projet de l’emprunteur. Cette opération bancaire permet de réduire considérablement le montant de ses échéances (jusque – 60 % sous certaines conditions).

Elle peut aussi permettre de réduire la durée initiale de remboursement du capital restant dû. Dans certains cas, il est possible de baisser à la fois le montant des mensualités et de la durée de remboursement du crédit.

Le rachat de crédit immobilier peut aussi être une belle opportunité pour opter pour une assurance emprunteur adaptée à son profil et à ses finances. A savoir que l’assurance emprunteur peut représenter jusqu’à 30 % du coût total du prêt à l’habitat.

Quelles sont les démarches ?

Concrètement, obtenir un rachat de prêt à l’habitat revient à souscrire un nouvel emprunteur immobilier dans une nouvelle banque afin d’obtenir les meilleures conditions de crédit. Il s’agit d’une démarche longue qui doit être un acte réfléchi.

Que l’emprunteur s’adresse à une autre banque ou à un intermédiaire bancaire spécialisé, c’est à lui de préciser sa situation d’endettement, de définir ses projets et ses objectifs. Après cela, la démarche consistera à monter un dossier solide et à rechercher les meilleures offres de financement en vigueur.

De son côté, l’emprunteur doit impérativement fournir toutes les pièces justificatives et autres informations demandées par le professionnel sollicité. A savoir que ces justificatifs dépendent de chaque emprunteur, du degré et de la complexité de chaque opération, mais en général il s’agit : des justificatifs d’identité, de justificatif de domicile, des justificatifs de revenus, des décomptes, du titre de propriété, des justificatifs de charges…

Une fois tous ces éléments en main, la prochaine étape est la signature d’un mandat de recherche si l’emprunteur a fait appel à un intermédiaire bancaire, ce mandat autorise le professionnel à contacter ses partenaires bancaires au nom de son client.

Après la recherche de financement, arrive la proposition de l’offre. A ce stade, l’emprunteur a entre ses mains une offre ferme de rachat de crédit immobilier. La durée légale de réflexion pour cette opération bancaire est de 11 jours. Il est donc impossible d’accepter l’offre avant l’expiration de cette période de réflexion.

Toutefois, dès l’acceptation de l’offre de rachat de crédit, le nouveau prêteur se charge de rembourser le capital restant dû du prêt initial. Cependant, si l’opération est accompagnée de financement de nouveaux projets, les montants de ces derniers sont versés au même moment sur le compte de l’emprunteur ou celui d’un tiers s’il s’agit d’un prêt affecté.